1. 走进冷冻烘焙行业

1.1 冷冻烘焙食品简介

烘焙食品分类。烘焙食品是以面粉、油脂、糖类、奶油、鸡蛋等为主要原材料,通过 面团搅拌、成型、发酵、油炸、烘烤等工序制成。分品类看,烘焙食品可分为现制烘 焙和预包装烘焙两大类。现制烘焙主要是现场生产,从原料到成品的制作全过程均通 过专业设备在烘焙店或附近作坊完成。而预包装烘焙主要由中央工厂生产预包装成 品,由物流配送至商超、便利店等渠道进行销售。将现制烘焙食品进一步细分,可分 为冷冻烘焙和常温现制食品。 冷冻烘焙食品简介。冷冻烘焙食品是以油脂、面粉、糖类、奶油、水果制品等为原材 料,经过生产加工并以冷冻方式贮存的烘焙食品。冷冻烘焙食品可分为冷冻烘焙成品 与冷冻烘焙半成品。冷冻烘焙半成品在解冻后进行简单醒发、烘烤等工序后即可得到 成品,而冷冻烘焙成品在解冻后可直接食用。冷冻烘焙成品与冷冻烘焙半成品又可分 为冷冻面包与冷冻糕点。

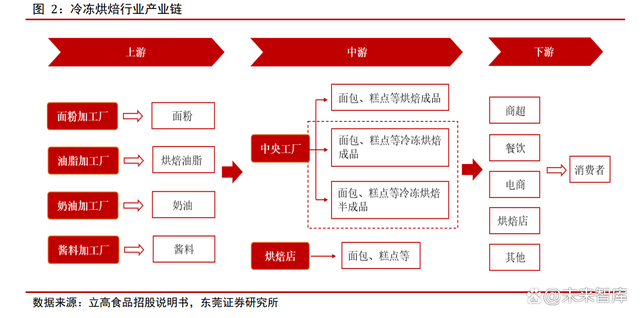

1.2 冷冻烘焙行业产业链

冷冻烘焙行业处于产业链的中游位置。冷冻烘焙产业链上游包括面粉、油脂、水果等农 产品及初加工品,以及奶油、水果制品、酵母等烘焙食品原料。中游是烘焙食品的生产 环节,包括中央工厂和烘焙店两类。中央工厂可批量生产冷冻烘焙半成品、冷冻烘焙成 品或烘焙成品;部分烘焙店为前店后厂的手工作坊,生产与销售均在店内完成,不依赖大型中央工厂。最终产品通过商超、餐饮、电商等渠道流向终端消费市场。

2. 冷冻烘焙系烘焙行业中快速增长的子赛道,渗透率有较大提升 空间

2.1 我国烘焙行业市场规模稳步增长,冷冻烘焙系快速增长的子赛道

我国烘焙行业市场规模稳步增长,冷冻烘焙系快速增长的子赛道。随着居民生活水平 提高以及饮食结构日趋多元化,我国烘焙行业市场规模近几年稳步增长。根据头豹研 究院数据,2016-2021 年,我国烘焙行业市场规模从 1700 亿元增加至 2652 亿元,年均 复合增速为 9.30%。细分板块来看,在冷链技术水平提升、企业降本增效等因素催化 下,我国冷冻烘焙食品市场近几年实现快速增长,市场规模从 2008 年的 5 亿元增加至 2021 年的 111 亿元,年均复合增速达到 26.93%,已成为我国烘焙行业中快速增长的子 赛道。

2.2 冷冻糕点在冷冻烘焙市场中份额最高

冷冻糕点在我国冷冻烘焙市场中份额最高。冷冻烘焙食品可进一步分为冷冻糕点和冷 冻面包。从市场结构来看,冷冻糕点在我国冷冻烘焙市场中的份额最高,约为 70%左 右,冷冻面包占比约为 30%左右。

2.3 我国冷冻烘焙行业渗透率较低,未来有较大提升空间

我国冷冻烘焙行业渗透率较低,未来有较大提升空间。虽然近几年我国冷冻烘焙行业 的市场规模实现较快增长,但我国冷冻烘焙行业的渗透率仍处于相对低位水平。2020 年,我国冷冻烘焙食品的渗透率仅为 10%,而 2018 年日本、北美的冷冻烘焙渗透率已 分别达到 31%与 83%。在居民消费水平提高、饮食结构多元化、企业降本增效等因素带 动下,预计我国冷冻烘焙食品渗透率未来有较大的提升空间。

3. 我国冷冻烘焙龙头竞争优势明显,沿海地区门店集中度较高

3.1 我国冷冻烘焙龙头竞争优势明显

我国冷冻烘焙行业龙头竞争优势相对明显。经过多年的发展,我国冷冻烘焙市场逐步完 善,头部企业竞争优势相对明显。根据头豹研究院数据显示,2021 年在我国冷冻烘焙行 业的市场份额中,排名前三的公司分别为立高食品、恩喜村与鑫万来,CR3 为 32.6%。其 中,立高食品的市占率最高,为 15.5%,目前已在市场中形成了一定的品牌影响力,竞 争优势相对明显。对标冷冻烘焙行业发展较早的北美市场与欧洲市场,2016 年海外冷冻 烘焙行业龙头 Aryzta 在北美市场与欧洲市场的市场份额分别为 11%与 12%。与海外市场 相比,我国冷冻烘焙行业龙头集中度具有比较优势。

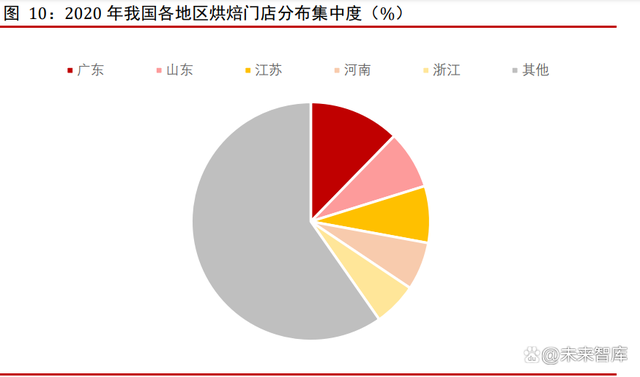

3.2 我国烘焙门店在沿海发达地区集中度较高

我国烘焙门店在沿海发达地区集中度较高。分地区看,我国冷冻烘焙门店在沿海经济 发达地区的集中度较高。2020 年,我国烘焙门店集中度排名前三的地区分别为广东 省、山东省与江苏省。其中,广东省的烘焙门店集中度最高,为 12.3%。山东省与江苏 省烘焙门店的集中度分别为 7.9%与 7.7%。

3.3 我国冷冻烘焙行业市场集中度仍有提高空间

品牌影响力、监管政策、冷链技术水平提高等因素共同推动我国冷冻烘焙食品行业市 场份额向头部企业靠拢。

(1)品牌影响力:为进一步提高市场影响力,冷冻烘焙公司纷纷通过投放广告、举办推广活动等方式提升品牌知名度。品牌影响力的提高,可以有效的增加消费者对品牌 的认知度,进而进一步提高知名企业的市场份额。

(2)监管政策:食品安全在社会中具有举足轻重的地位,一直是国家重点关注的话 题。近几年,为促进我国冷冻烘焙行业规范发展,国家相继出台了一系列政策。2020 年 1 月,国家市场监督管理总局发布《食品生产许可管理办法》(2020 年修订),提出 要规范食品、食品添加剂生产许可活动,加强食品生产监督管理,保障烘焙食品安 全,引导冷冻烘焙行业良性发展。

(3)冷链技术:从冷冻烘焙行业的经营模式来看,为保证冷冻烘焙食品的品质与新鲜 度,冷冻烘焙食品的生产、加工、运输直至销售均需要冷链配送,这就对冷冻烘焙企 业的冷链技术提出了一定的要求。近几年随着冷链技术水平提高与冷链需求增加,我 国冷链物流行业进入了发展快车道。根据中物联冷链委数据显示,2014-2021 年我国冷 链物流市场规模从 1500 亿元增加至 4184 亿元,年均复合增速为 15.78%。而在这过程 中,一些拥有冷链技术优势的冷冻烘焙企业配送范围受地域限制减弱,产品配送效率 得到提升,进而推动行业市场份额向优质企业集中。

4. 多因素推动我国冷冻烘焙食品需求增加

4.1 我国冷冻烘焙食品人均消费与海外相比存在差距

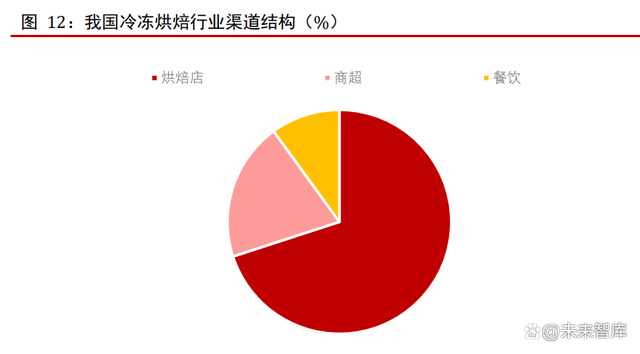

我国冷冻烘焙行业渠道结构。目前,在我国冷冻烘焙行业的销售渠道中,烘焙店占比 约 70%,商超占比约 20%,餐饮占比约 10%。

我国冷冻烘焙食品人均消费与海外国家相比具有较大差距。美国、欧洲与日本的冷冻 烘焙行业相较中国起步早,与其相比,我国人均烘焙食品消费额与消费量处于较低水 平。具体数据来看,2021 年我国人均烘焙食品消费额为 25.5 美元/人,2020 年我国人 均烘焙食品消费量为 7.3kg/人,而同期香港、日本的人均烘焙食品消费额已分别达到 了 103 美元/人与 222.9 美元/人,人均烘焙食品消费量已分别达到了 8.2kg/人与 18.1kg/人。

4.2 驱动我国冷冻烘焙食品需求增加的因素

(1)企业降本增效带动冷冻烘焙食品需求增长

企业降本增效是拉动我国冷冻烘焙食品需求增长的重要因素之一。虽然我国餐饮行业收 入规模稳步增长,但与此同时人工与房租等成本逐步上涨也是餐饮企业普遍面临的一个 问题。根据中国饭店协会公布的数据,在 2020 年我国正餐类餐饮企业平均成本构成中, 原材料成本在正餐类餐饮企业的成本占比最高,为 39.68%;人力成本与三项费用占比分 别为 22.41%与 18.00%,房租成本约占正餐类餐饮企业成本的 10.26%。在我国冷冻烘焙 食品的渠道结构中,烘焙店与餐饮店占比合计约 80%。而烘焙店与餐饮店使用冷冻烘焙 食品一方面可以减少后厨面积,降低房租成本;另一方面可以一定程度上降低对烘焙师 傅的要求标准,降低人工成本,提高整体盈利水平。在企业降本增效的带动下,预计冷 冻烘焙食品需求有望维持稳步增长。

(2)烘焙连锁化率提升,冷冻烘焙食品需求增加

连锁化成为我国包括烘焙店在内的餐饮行业发展趋势。近几年,我国餐饮行业连锁化与 规模化的进程加速,连锁餐饮企业的总营收与总店数呈现增长态势。2020 年受疫情影响, 我国餐饮行业受到严重冲击,餐饮连锁化进程有所放缓。若剔除 2020 年的特殊情况, 2015-2019 年,我国连锁餐饮企业收入稳步增长,从 1526.61 亿元增加至 2234.50 亿元, 年均复合增速为 10.00%。在连锁餐饮营业收入增加的同时,我国连锁餐饮企业的门店数 亦稳步增长。2015-2019 年,我国连锁餐饮企业总门店数从 2.37 万个增加至 3.44 万个, 年均复合增速为 9.70%。随着疫情逐步趋于常态化,2021 年我国连锁餐饮企业营收与总 店数回暖。根据国家统计局数据,2021 年我国连锁餐饮企业营收与总店数分别为 2525.18 亿元与 43250 个,同比分别增长 25.05%与 16.21%。

连锁化趋势将带动我国冷冻烘焙食品需求增加。在连锁餐饮大趋势背景下,我国烘焙 门店的连锁进程亦逐步显现。根据《2020 年中国烘焙门店市场报告》,2019 年我国烘 焙门店小型、中型与大型连锁企业品牌与旗下门店数量均出现不同程度的增长。其 中,大型烘焙连锁门店增速最快。对于连锁化门店而言,一个主要特征在于每家连锁 店的烘焙食品具有特色化、标准化与统一化的特点,对于标准化食材与半成品的需求 较大。而冷冻烘焙企业可以按照标准化的程序向各个连锁门店提供冷冻烘焙食品,一 定程度上保证了各连锁门店食品的一致性与标准化,进而使连锁门店对冷冻烘焙食品 需求增加。在此背景下,预计我国烘焙企业连锁化的发展将带动烘焙食品需求提升。

(3)使用冷冻烘焙食品可以有效丰富门店销售品类,提高收入水平

居民消费水平提高,对烘焙食品的品质要求提升。随着我国经济不断发展,人均居民可 支配收入稳中有升。2016-2021 年,我国人均可支配收入从 23821 元增加至 35128 元, 年均复合增速为 8.1%。在疫情扰动下,2022 年我国人均可支配收入仍保持 5.0%的增长 至 36883 元。人均可支配收入稳中有升带动了居民消费水平提高,消费者愈发重视食品 健康,对食品原料亦有了更高的要求。在这过程中,催生了低糖低脂、零反式脂肪酸、 全麦高纤维、无添加等概念的健康烘焙食品,烘焙食品品类日渐丰富,带动了冷冻烘焙 食品消费量的增加。与此同时,由于健康烘焙食品的选料更为严格,烘焙工艺相对更为 复杂,可以一定程度上提高冷冻烘焙食品的价格,有利于冷冻烘焙食品企业产品结构升 级。预计在居民生活水平日益提高的背景下,我国冷冻烘焙食品的量价有进一步提升的 空间,进而带动行业渗透率提高。

使用冷冻烘焙食品可以有效丰富门店销售品类,提高门店收入水平。对于传统的烘焙门 店而言,加工制作烘焙食品除了耗时耗力之外,考虑到烘焙师傅手艺以及场地与原材料 等限制因素,门店中提供的烘焙食品种类相对有限。而使用冷冻烘焙食品,尤其是在消 费者消费能力提高、对产品品质有更高要求的背景下,烘焙门店可以根据消费者的实际 需求选择多样化的烘焙产品,进而丰富门店销售品类,提高门店收入水平。

(4)“烘焙+”消费场景兴起,带动冷冻烘焙食品需求增加

近几年我国西式快餐、咖啡与现饮茶饮的市场规模均实现不同幅度增长。在居民生活水 平提高、饮食结构多样化等因素催化下,我国西式快餐、咖啡与现饮茶饮市场规模均实 现不同幅度增长。其中,我国西式快餐市场规模 2016-2021 年从 1900.7 亿元增加至 2800.7 亿元,年均复合增速为 8.1%;新式茶饮市场规模从 2016 年的 291.0 亿元增加至 2021 年的 2795.9 亿元,年均复合增速为 57.23%;现制咖啡 2021 年市场规模为 89.7 亿 元,同比增长 41.7%。

“烘焙+”消费场景兴起,带动冷冻烘焙食品需求增加。为进一步提高市场竞争力、满足 消费者多元化需求,近几年“烘焙+”消费场景日渐兴起,“烘焙+咖啡”、“烘焙+茶饮” 组合在市场中广受消费者欢迎。由于冷冻烘焙食品具有方便、快捷、多样等特点,在“烘 焙+”消费场景愈发受消费者喜爱的背景下,门店或将增加对冷冻烘焙食品的采购需求, 进而丰富自身的产品矩阵以提升竞争力。

(5)购买渠道便捷化,推动冷冻烘焙食品需求提升

购买渠道便捷化,推动冷冻烘焙食品需求提升。近几年我国购物渠道日益便捷化,线下 便利店门店数量稳步增长,线上京东、抖音等电商平台方兴未艾。根据中国连锁经营协 会,2015-2021 年我国便利店门店数量从 9.1 万家增加至 25.3 万家,年均复合增速为 18.6%。购买渠道增加,可以使消费者更为便捷的购买冷冻烘焙食品,进而推动冷冻烘焙 食品需求提升。

家电的普及,有效的延长了冷冻烘焙食品存放时间。随着居民生活水平的提高,电冰 箱、微波炉等家电普及率稳步上升,家庭的家电拥有量近几年总体呈现增长态势。根 据国家统计局数据显示,2013-2021 年我国城镇家庭平均每百户电冰箱拥有量从 89 台/年增加到 104 台/年,我国城镇家庭平均每百户微波炉拥有量从 51 台/年增加到 56 台/ 年。家电的普及,有效的延长了冷冻烘焙食品的存放时间,进而带动居民对冷冻烘焙 食品需求的增加。